米国経済は軟着陸するか(2024年9月26日)

本コラムでは、世の中で起こっている経済トピックスの中から当委員会の解釈で解説しています。

マクロ経済の視点からミクロのM&Aを始めとする経営活動にお役立ていただきたく掲載しているものです。

掲載している内容については、当委員会で知りえた情報に基づいた見解であり、

利用者個人の責任においてご判断下さるようお願いいたします。

ジャパンM&Aソリューション株式会社

JMA経済トピック製作委員

ついに利下げを開始した米FRB

9月18日、米FRB(中央銀行)は、それまで5.25~5.50%としていた政策金利を0.5%引き下げた。年内にさらに0.5%程度の追加利下げをする意向のようだ。

元々FRBはインフレを抑制する目的で2022年3月から、それまで0~0.25%という最低水準にあった政策金利を急速に引き上げ始めた。翌2023年7月までのわずか1年4か月の期間に5.25%も引き上げたのだ。かつてないペースでの大幅な利上げだった。中央銀行としてインフレへの対処に後れを取ったという反省があって、こうした急ピッチの政策変更になったと思われる。

通常、短期かつ大幅に利上げすると、往々にして「やりすぎ」となり、景気後退を招きかねないと考えられている。金融政策の変更が効果をもたらすまでには時間がかかるからである。今回の利上げもまさにそうで、市場では当初、2023年中に利下げが始まるとの見方が多かった。

ところが、①短期かつ大幅な利上げにもかかわらず景気は一向に衰えず堅調さを維持している、②一時9%まで高まったインフレ率が、鈍化したとはいえ3%台で下げ渋っている、という理由から、FRBは一向に利下げに踏み切らなかった。今年に入っても市場は利下げ期待を高めたり、逆に高金利継続(時にもう一段の利上げ)予想を持ったりするなど、時々の景気指標に一喜一憂する状況だった。

雇用統計ショック

今年5月頃から、発表されるインフレ率(消費者物価上昇率)が明らかに鈍化し始めたことから、長期金利が低下傾向を示すなど、市場は利下げが近いとの期待を高めていた。そうした状況下で、市場は8月早々に大きなショックに見舞われた。2日に市場が重視する雇用統計が発表され、予想を上回る「雇用増加数の鈍化と失業率の上昇」が明らかになったのだ。

市場関係者は「リセッションが来る(景気が後退する)」と恐怖した。利上げ開始のタイミングを誤った(遅れた)FRBが、利下げ開始のタイミングまで間違えたと考えたのだ。当然の結果としてドルと株価が急落した。

しかしその後、市場は落ち着きを取り戻す。米国経済の先行きについても、鈍化はするものの失速したり後退に陥ったりするほどではないと考え直した。それでも9月に予定されているFOMC(金融政策を決定する会合)では利下げの実施が決定されるだろうし、その際の下げ幅は通常通り0.25%になるだろうという予想が有力だった。

FRBはなぜ大幅な利下げに踏み切ったのか?

ところが9月18日のFOMCでの決定は通常の倍の0.5%の利下げだった。なぜか。論理的に考えれば、通常なら2回分の利下げを1回でやったということは、7月31日に開かれた前回のFOMCで利下げしておくべきだったと考えたからだろう。そのタイミングで1回利下げしておけば、8月2日の雇用統計ショックの影響ももっと軽かったかもしれないし、今回の9月のFOMCでは通常幅の0.25%の引き下げで済んでいたということになる。

しかしFRBのパウエル議長は18日のFOMC後の記者会見で「世界中の他の中銀の多くは数回にわたって金利を引き下げたが、我々は待った。その忍耐が実を結び、インフレ率が2%まで低下する確信が得られた。だからこそ今日、このような強力な措置が可能となった」と胸を張った。米経済は「良い状態」であり、今回の利下げが「新しいペースだとみるべきではない」とも述べた。つまり、今後の利下げが緩やかなペースになることを示唆したのだ。

景気の先行きを心配するような状況ではないというFRBの見方を市場はとりあえず受け入れた感じだが、安心はしていないだろう。予想外に長く続いた高金利の悪影響への懸念が払拭できないからだ。やはり今後の利下げのペースは景気の展開次第ということになる。

米景気の先行きを左右する個人消費の動向

そもそもFRBが今後も利下げを続ける(とみられる)のは、物価上昇率が低下してきている中では現行の政策金利は高すぎるからだ。また、利下げが遅れると景気の鈍化をコントロールできず、リセッション(景気後退)に陥ってしまうリスクがあるからだ。緩やかな利下げでそうしたリスクを回避するためには、景気が軟着陸する必要がある。

では、肝心の米国景気は大丈夫なのか。一気に悪化し始めてもおかしくないほど利上げが行われたのに、予想外に景気がしぶとく推移しているのはなぜか。また、それは今後も続くのか。今後、景気が下向きに推移することになるとしても、軟着陸は実現するのか。

結論を言えば、今後の米国経済は景気後退を回避して軟着陸に成功するだろう。その主たる要因は「家計支出(個人消費)」が安定的に推移すると予想されることだ。鍵を握るのが家計の余裕である。

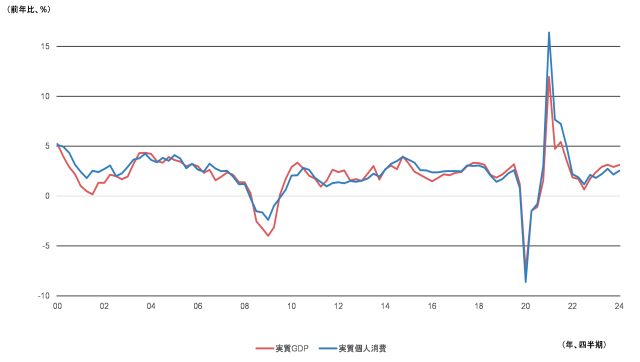

米国経済(GDP)の成長率と個人消費の増減率のグラフを描くと、2本の線がほとんど重なっていることに驚く(図参照)。GDPの約3分の2を占める個人消費の増減と経済全体(GDP)の動きがほぼ一致しているのである。インフレ抑制のために金利が急激かつ大幅に引き上げられたにも関わらず、個人消費が失速せずにすんだ理由がわかれば、今後の個人消費と米国経済の行方にある程度の予想がつくと思われる。

米国のGDPと個人消費の増減率(実質ベース前年同期比、%)

高金利下でも余裕を失っていない米国の家計

皮肉にも、家計に経済的な余裕を与えたのはパンデミックだった。新型コロナの感染の急拡大と経済活動の急激な落ち込みに対応し政府の財政支出が一気に膨らんだ。一律給付金や失業手当等の形で巨額の資金が家計にも配られたのだ。財政支出全体で見ると、コロナ前の2019年までの10年間の平均支出額は6兆5300億ドル(947兆円、1ドル=145円換算)だったが、2020年から2023年までの4年間の平均は9兆8700億ドル(1,431兆円、同)と5割以上も増えている。財政の収支尻を見ても、2019年までの平均は1兆700億ドル(155兆円、同)の赤字だったが、2020年から2023年の4年間の平均(2023年の一部はIMFの予想)は2兆2600億ドル(328兆円、同)の赤字と倍増している。政府が国民から少なく徴収して多く給付した結果だと言える。

こうして財政からの純受取額が増えた結果、家計の貯蓄率が一気に上昇した。貯蓄率は可処分所得のうち支出しなかった金額の比率だ。2019年までの4年間の平均は6.2%だったが、2020~2021年には13.3%に跳ね上がっている。家計の懐に現金が積み上がったわけだ。その後、この現金は取り崩されていったと言われているのだが、取り崩されるなら貯蓄率はマイナスになるはずだ。しかし実際の水準は3%を割りこむこともなく、今でも3%台半ばの水準を維持している。つまり全体でみる限り、家計は積み上がった現金を取り崩すどころか、コロナ前よりも金融資産を大きく増やしているのである。

また、金利が上昇すると負債を抱えた家計は苦しくなるわけだが、NY連銀の8月6日の発表によれば、今年4-6月期の家計の債務は0.6%増の17兆8000億ドルであり、延滞率も安定的に推移し、借り手は引き続き健全な状況にある。

このように、家計が全体として余裕を維持(拡大)していることで、個人消費が目先失速する事態は考えにくい。ということは、米国経済全体も景気後退に陥るリスクは極めて小さいと言えるのではないか。

相談されたら断らない!

M&Aアドバイザーがご相談を伺います。

お問合せ・ご相談は

無料で受け付けております。

事業承継・会社譲渡・事業売却など、

何でもご相談ください。